Le financement des TPE/PME en France : acteurs, mécanismes et bonnes pratiques

L’accès au financement reste l’un des défis majeurs des petites entreprises françaises. Face à la diversification des solutions financières, à l’évolution des critères d’éligibilité et à une conjoncture économique instable, les dirigeants doivent maîtriser un environnement de plus en plus technique.

Ce livre blanc a pour ambition de fournir un cadre de compréhension complet du financement des TPE/PME : typologies de financements, rôle des acteurs publics et privés, exigences des banques, émergence de nouveaux dispositifs, montée en puissance de l’analyse par la donnée. Il constitue un outil d’aide à la décision pour tous ceux qui accompagnent les entrepreneurs.

Ce que vous trouvez dans ce livre blanc

Qu'est-ce que le financement des entreprises

Comprendre le financement des entreprises

Le financement désigne le processus par lequel une entreprise obtient les ressources nécessaires pour fonctionner, se développer, innover ou surmonter une période difficile.

Les fonds peuvent provenir :

- Du financement interne : bénéfices réinvestis, trésorerie disponible, capacité d’autofinancement

Avantages : indépendance, absence de coûts financiers.

Limite : insuffisant pour des projets d’envergure - Du financement externe : crédits bancaires, levée de fonds, subventions, crowdfunding, FinTech

Les entreprises doivent également distinguer leurs besoins en fonction de leur horizon temporel :

- A court terme : trésorerie, cycle d’exploitation, découvert bancaire

- A long terme : achat de matériel, véhicules, locaux, innovation, embauche

Les chiffres clés du financement des petites entreprises

Encours total de financement : 2 065,9 milliards d’euros : +1,8 % sur un an. La majorité provient des crédits bancaires (1 358,3 Md€).

Le coût global du financement : 4,06%. En baisse par rapport aux mois précédents.

→ Taux moyen crédit bancaire : 4,43 %

→ Financement de marché : 3,33 %

Accès au crédit pour les PME : croissance +1,0%, plus stable que pour les grandes entreprises.

Crédits d’investissement : +3,0%, notamment pour les équipements

Crédits de trésorerie : -3,7%, baisse notable des besoins court terme.

Source : Banque de France, septembre 2024

Les acteurs du financement des TPE/PME

Le financement des petites entreprises repose sur un écosystème d’acteurs variés. Entre les institutions traditionnelles, les solutions émergentes et les initiatives publiques, chaque entité joue un rôle crucial pour répondre aux besoins spécifiques des TPE et PME. La diversité d’intervenants reflète l’importance stratégique de soutenir ces entreprises, moteur économique du pays.

Les banques

Les courtiers

Les experts-comptables

BPI France

Caisse des dépôts

L'Etat et l'UE

Le crowdfunding

Les business angels

Les finetech

Monter un dossier de financement solide

1. Elaborer un business plan convaincant

Avec :

-

- présentation claire du projet

- objectifs stratégiques

- prévisions financières

- stratégie commercial

- graphiques et tableaux

2. Communiquer avec transparence

-

- anticiper les questions des financeurs

- adapter son pitch selon le financeur

3. S’entourer de professionels

-

- Experts-comptables

- Courtiers

- Conseillers financiers

4. Les critères utilisés par les financeurs

-

- capacité de remboursement

- ratios financiers

- profil du dirigeant

- potentiel de croissance

- critères ESG

5. Les erreurs à éviter

Le rôle central des données économiques dans le financement

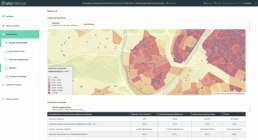

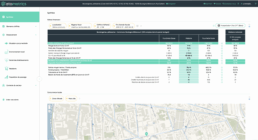

Les données jouent un rôle de plus en plus déterminant dans le processus de montage et d’évaluation des dossiers de financement. Tant pour les entrepreneurs que pour les financeurs et les intermédiaires, l’accès à des informations fiables, riches et actualisées permet d’améliorer la prise de décision et de réduire les incertitudes. L’open data, ou données ouvertes, en particulier, offre des opportunités inédites grâce à la transparence et à la variété des informations qu’elle fournit.

Pour les entrepreneurs elle permet d’analyser les tendances sectorielles, d’identifier les zones dynamiques, d’étudier les performances comparables et d’affiner la stratégie commerciale

Pour les financeurs la data sert à évaluer les risques (via données de défaillances, bilans…), détecter des opportunités locales et à ajuster leurs politiques de financement

L'apport d'Atometrics ?

Nos données

- SIRENE : immatriculations, entreprises locales, concurrence

- BODACC : toutes les transactions et procédures collectives

- INSEE : données économiques, démographiques, territoriales

- Infogreffe : bilans financiers, statuts, informations juridiques

- Comptes confidentiels : Analyses basées sur la totalité des comptes déposés aux greffes (ajout de 1,2 millions de comptes par an)

Atometrics centralise, croise et enrichit ces données pour en faire un outil d’aide à la décision opérationnel.

Les chiffres clés à retenir :

-

- 2 065,9 Md€ : encours total de financement

- 4,06 % : coût global du financement en 2024

- +3,0 % : progression des crédits d’investissement

- –3,7 % : contraction des crédits de trésorerie

- +1,0 % : croissance des crédits aux PME

Téléchargez le livre blanc financement

FAQ

Autofinancement, crédits bancaires, subventions, innovation, crowdfunding, FinTech.

Via la capacité de remboursement, la stabilité financière, les ratios, le profil du dirigeant, les garanties.

Sous-évaluation des besoins, manque de préparation, ne pas lire les conditions de prêt.

4,06 % selon la Banque de France.

Elle permet d’analyser les marchés, comparer des entreprises, évaluer les risques et justifier un dossier.

Rédigé par Juliette Barboux

Yann, directeur marketing chez atometrics, apporte son expertise métier acquise lors de ces expérience passées chez les professionnels du chiffre