Utiliser Atometrics pour évaluer les capitaux propres d’une entreprise par la méthode patrimoniale ?

Publié le 5 avril 2023 I Valorisation I Rédigé par Sylvain Gilibert

Quelques éléments de contexte

Les étapes clés d’une évaluation

1. Contexte de l’évaluation

Avant toute chose, il faut comprendre le contexte de l’évaluation pour en appréhender au mieux les enjeux, qui vont évidemment être différents selon les cas.

- Dans une optique transactionnelle, l’objectif est d’avoir une idée de la valorisation et de trouver des arguments de négociation.

- Dans une optique réglementaire, l’enjeu est tout autre, vous devez obtenir une valorisation qui soit bien documentée.

2. Nature de l’actif

Il faut ensuite s’intéresser à la nature de l’actif que l’on étudie. L’objectif ici est de comprendre son niveau de complexité.

- Sur des actifs simples, comme les fonds de commerce, des références de marché seront disponibles.

- Sur des actifs plus complexes, des méthodes différentes, intrinsèque à la cible étudiée, devront être appliquées puisqu’il n’y aura pas de références de marché.

3. Sélection de l’approche

Le choix de l’approche découle de l’étude du contexte et de l’étude de l’actif. Il y a globalement 3 méthodes majeures :

- La méthode patrimoniale

- La méthode des comparables

- La méthode fondée sur les revenus

4. Prise en compte des facteurs externes

Une fois l’approche sélectionnée, il faut s’intéresser aux facteurs externes. Les facteurs externes désignent l’environnement dans lequel se trouve la cible étudiée. Ce sont des facteurs peu maîtrisables qui ne dépendent pas de la cible en elle-même.

5. Prise en compte des facteurs internes

Les facteurs internes doivent également être pris en compte. Contrairement aux facteurs externes, les facteurs internes sont propres à la cible. Il s’agit de comprendre les éléments différenciants de la cible et de définir son comportement au sein de son marché.

6. Fixation d’une intervalle de valeurs

Une fois toutes ces étapes passées, il est possible de déterminer un intervalle de valeurs, entre une fourchette basse et une fourchette haute. Il s’agit d’un intervalle de valorisation, qui va être différent du prix.

7. Estimation du prix

Le prix est en réalité le résultat d’une négociation entre l’acquéreur et le vendeur.

Méthode et approche proposées

L’évaluation d’une entreprise est une tâche complexe qui nécessite une analyse rigoureuse. L’objectif de l’évaluation est de déterminer la valeur des capitaux propres d’une entreprise. Pour y parvenir, plusieurs méthodes d’évaluation existent, chacune avec ses avantages et ses limites. Dans cet article, nous expliquerons les trois types de méthodes principales : les méthodes basées sur l’actualisation, les méthodes par analogie et les méthodes patrimoniales.

Méthode fondée sur les revenus

Dans cette catégorie, la méthode la plus courante est le DCF (Discounted Cash-Flow ou actualisation des flux de trésorerie futurs). Elle considère la valeur de l’entreprise comme la valeur actuels des flux futurs que l’entreprise génèrera. Cette méthode repose sur trois composantes majeures : les flux de trésorerie (ou « cash flows »), le taux d’actualisation et la valeur terminale, qui sert à appréhender la notion de continuité de l’entreprise.

Méthode patrimoniale

La valeur d’une entreprise est déterminée en évaluant les actifs de l’entreprise et à en soustrayant la valeur de ses dettes pour obtenir l’actif net réévalué (aux valeurs du marché).

Méthode des comparables

La valeur d’une entreprise (d’un actif) est déterminée à partir d’informations sur des entreprises vendues/rachetées sur le marché dans des domaines d’activité et des conditions les plus comparables possibles

Pour déterminer quelle méthode choisir en fonction du contexte, n’hésitez pas à parcourir notre panorama des méthodes d’évaluation.

Dans notre cas d’usage nous allons notamment utiliser les méthodes patrimoniales et comparables

Cas d’usage : exemple concret

- Marché : Hôtel le Size

- Secteur : 16 rue Chauvin, Nice

- Taille : 34 chambres

- Classement : hôtel 3 étoiles

- Caractéristiques :

– Absence de restaurant / bar

– Détient les murs (environ 352m2) - CA HT (2019) : 782 775€

- EBE / CA : 19,2%

Etapes pas à pas

1. Evaluation du fonds de commerce et des murs

2. Evaluation des actifs corporels, du BFR et des dettes

3. Identification des signaux faibles

Evaluation du fonds de commerce

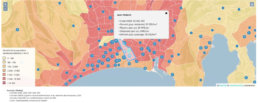

- Plusieurs cessions de fonds de commerce ont été identifiées à proximité de l’emplacement de l’hôtel analysé

- Les niveaux de valorisation (exprimés sous la forme de multiples de CAHT) observés sur les transactions les plus proches de l’emplacement sont situés dans la fourchette des valorisations observées à Nice

L’intervalle retenu pour la valorisation du fonds de commerce a été déterminé comme suit:

- La valeur basse correspond à l’application du multiple médian de chiffre d’affaires sur le CAHT de la cible

- La valeur haute correspond à l’application du multiple d’EBE appliqué à l’EBE de la cible

L’intervalle de valorisation du fonds ressort donc à:

- Valeur basse: 956 632€

- Valeur haute: 1 108 644€

Evaluation des murs

- Une transaction portant sur des locaux commerciaux a été identifiée à proximité immédiate de la cible. Son prix ressort à 4 027€/m2

- Cette valeur est située sur le haut de l’intervalle des valorisations observées dans le quartier

- L’intervalle retenu pour la valorisation des murs a été déterminé comme suit:

– La valeur basse a été basée sur l’application de la médiane du quartier

– La valeur haute a été estimée en appliquant le multiple observé à proximité de l’emplacement - L’intervalle ressort donc à:

– Valeur basse: 1 131 200€

– Valeur haute: 1 472 450€

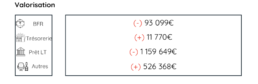

Evaluation des actifs corporels, du BFR et des dettes

Valeurs comptables à prendre en compte :

- Besoin en fonds de roulement

- Trésorerie

- Prêts à long-termes

- Autres

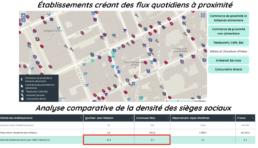

Identification des signaux faibles

- L’emplacement de l’hôtel est situé dans le centre touristique (vieux Nice, promenade des Anglais)

- Il est implanté dans une zone à forte densité de population locale qui est à la fois résidentielle et commerçante ce qui offre un potentiel pour la création de services additionnels (bar ou restaurant)

Le panel de comparables a pu être ajusté pour prendre en compte les caractéristiques de la cible dans l’analyse comparative de sa performance financière: taille (CAHT), classement, localité, services (pas de restaurant ni bar)

- L’Excédent Brut d’Exploitation (19,2%) est proche de la médiane du panel de comparable (20,è%). ce niveau permet de dégager une CAF positive, qui est alignée avec la médiane du marché.

- Le niveau d’endettement est élevé en valeur absolue (1,159M€) et en termes relatifs (plus d’1,5 fois le CAHT ou 10 fois l’EBE)

- L’emplacement de l’hôtel potentiel pour le développement de services additionnels comme un bar ou un restaurant

- Il est sur un emplacement passant et fréquenté bénéficiant de flux apportés par de nombreux commerces complémentaires

- Son emplacement est favorable au développement d’une clientèle d’affaires

- La densité des sièges sociaux (holding) dans le quartier est très nettement supérieure à celle de la commune et du département dans son ensemble

Synthèse de l’évaluation

Rédigé par Sylvain Gilibert

Sylvain, Co-fondateur d’atometrics, apporte son expertise en valorisation grâce à ses nombreuses expériences au sein du cabinet de conseil NERA. Sa connaissance approfondie du secteur lui permet de structurer des solutions innovantes et stratégiques, contribuant ainsi à la croissance de l'entreprise.