Comment faire une demande de financement ? Voici tout ce que vous devez savoir !

Publié le 21 février 2023 I Financement I Rédigé par Sylvain Gilibert

En faisant appel à Atometrics pour élaborer votre dossier de financement, vous avez la garantie de bénéficier d’une approche complète et détaillée de votre marché. Avec un accès simplifié à des références de marché, vous aurez ainsi toutes les chances de préparer un argumentaire robuste pour mener à bien les négociations avec vos investisseurs.

Accéder à un financement externe est souvent une problématique cruciale dans la vie d’une entreprise. En particulier, les TPEs et PMEs peuvent avoir des besoins de financement tout au long de leur cycle de vie :

- Au moment de la création de la société (acquisition d’actifs, embauche, financement du BFR…)

- En phase de croissance (recrutement, nouveaux équipements, expansion…)

- En cas de difficultés (financement de la trésorerie, transformation de l’activité…)

Néanmoins, l’obtention d’un financement externe exige intrinsèquement de réussir à convaincre son investisseur, qu’il s’agisse d’un établissement de crédit, d’un actionnaire ou d’un organisme de subventions. Par conséquent, il est primordial d’avoir préalablement préparé un dossier de financement à la qualité irréprochable, comprenant des chiffres clés et des informations pertinentes !

Focus sur l’étape inévitable pour les entreprises

Aujourd’hui, il est monnaie courante pour les TPE et les PME d’avoir recours à un investisseur externe

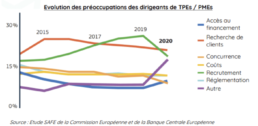

Cependant, d’après une récente étude menée par la Commission Européenne, l’obtention d’un financement externe n’apparaît pas parmi les premières préoccupations des dirigeants, plutôt inquiétés par la recherche de clients, les problématiques de recrutement, les changements de réglementation ou encore l’augmentation des coûts.

Cela s’explique dans un premier temps par la disponibilité des fonds. En effet, les encours de crédit sont élevés, quel que soit le type d’entreprise.

Par ailleurs, une deuxième explication est la diversité croissante des solutions de financement. En effet, les solutions de financement se sont multipliées ces dernières années. Globalement, il existe 3 grands modes de financement :

- Financement par des institutions dédiées : en général les entreprises passent par des emprunts bancaires pour financer leurs biens durables (immobilier, mobilier, machines…). Par ailleurs, il existe également d’autres organismes non bancairesproposant aux entrepreneurs des micro-crédits (BPI France, Initiative France, Réseau Entreprendre…).

- Financement par des investisseurs en capital : ils augmentent la capacité financière de l’entreprise en injectant des ressources en contrepartie de titres ou actions. Les investisseurs en capital peuvent être des business angels, des sociétés de capital investissement ou des entreprises.

- Financement par des acteurs non institutionnels : depuis plusieurs années, denouveaux acteurs ont émergé dans le paysage du financement des petites entreprises. En effet, de nombreuses plateformes proposent aujourd’hui du crowdfunding (financement participatif en contrepartie de parts dans la société) ou du crowdlending (financement participatif sous la forme de prêt). Il s’agit d’un modèle sans intermédiaire permettant aux entrepreneurs d’accéder à des financements de manière plus aisées que par une institution bancaire.

Focus sur les grandes étapes d’octroi d’un prêt

Avant de prendre leur décision, les établissements bancaires suivent un certain nombre d’étapes spécifiques

Dans un premier temps, c’est le profil du (futur) dirigeant qui est analysé. L’établissement prêteur prend connaissance de son parcours, afin d’évaluer les capacités dont il dispose dans son domaine.

L’organisme bancaire s’intéresse ensuite à la société en elle-même et tente de comprendre les spécificités de son modèle économique. Quels sont les points forts et les menaces de son environnement ? Quels sont les points négatifs et les avantages propres au fonctionnement de cette entreprise ?

--> Cette étape est déterminante, car elle permet d’analyser la société dans sa globalité : elle s’intéresse à son secteur économique, à sa localisation, mais aussi à son fonctionnement en interne.

C’est ensuite au tour de la documentation comptable de l’entreprise d’être étudiée. Grâce à cette phase d’analyse rigoureuse, l’organisme bancaire peut ensuite se faire une idée plus précise de la solidité de l’entreprise et de son projet sur un plan financier.

Enfin, l’historique des relations de la société en question avec les banques a aussi son importance, car il permet de justifier ou non les capacités des dirigeants à conduire des projets à leur terme.

A l’issue de toutes ces étapes, une synthèse est réalisée et sera présentée au comité crédit. Celle-ci lui servira de base pour décider d’octroyer ou non le crédit demandé.

Focus sur ce que doit comporter un dossier de financement

Pour prendre sa décision, l’organisme bancaire a donc besoin de se baser sur un certain nombre de données relatives à l’entreprise, qui se trouvent dans un dossier de financement. Il est par conséquent primordial que le dossier de financement soit de qualité irréprochable

Un dossier incomplet ou comportant des éléments erronés compliquerait la tâche de l’investisseur, qui risquerait fort d’en tenir compte au moment de prendre sa décision !

Pour simplifier la prise en main du lecteur, nous recommandons la réalisation d’un Executive Summary, à savoir la présentation du projet de l’entreprise, du modèle économique et des principaux messages clés.

Le dossier de financement doit également présenter une étude de marché et de l’emplacement choisi par la société. Par exemple, quelle est la situation concurrentielle de sa zone géographique ? Y a-t-il un potentiel commercial important ?

Il est aussi important d’expliquer la stratégie commerciale tout en précisant quels moyens elle compte utiliser pour la mettre en œuvre.

Le dossier financier constitue évidemment un point clé de la demande de financement. L’entrepreneur dévoile le volet financierde son projet, à savoir son Business plan (ou plan d’affaires). Il comportera a minima le chiffre d’affaires prévisionnel et une valorisation des actifs faisant l’objet d’acquisitions et d’apports personnels…

Pour finir, la société fait part de son plan d’action. Pour cela, elle élabore un planning détaillé des prochaines étapes du projet, en précisant quelles en sont les différentes échéances.

De quelle façon Atometrics peut vous aider ?

Pour présenter un bon dossier à un investisseur, il est impératif d’avoir une approche à 360° de son marché, basée sur des datas pertinentes. L’organisme bancaire doit en effet avoir accès à de nombreuses données clefs, qui lui permettront de comprendre l’état du marché, et de valider ou non le positionnement d’une activité. C’est la condition sine qua none pour attester de la solidité du projet.

Grâce à son outil d’intelligence économique, Atometrics vous aide à construire une demande de financement solide, fondée sur des références de marché. En effet, la plateforme MyMarketMetrics développée par Atometrics vous permet de

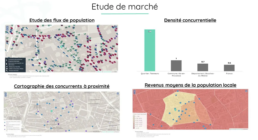

Réaliser une étude de marché

Pour illustrer ces propos, prenons par exemple le cas d’un commerce bio devant ouvrir prochainement.

- Afin de définir si ce projet est viable ou non, il convient d’abord de mener une analyse détaillée de son contexte concurrentiel. Pour aider le propriétaire de l’établissement dans cette démarche, Atometrics lui permet d’accéder à une cartographie détaillée des concurrents à proximité directe, et lui présente la densité concurrentielle du quartier.

- L’étude de marché pourra également être complétée par une analyse de la conjoncture du secteur, grâce à l’étude du taux de création et de fermeture à l’échelle locale.

- Par ailleurs, pour valider le positionnement du projet, Atometrics vous permet d’accéder à des informations quantitatives et qualitative sur la population locale. Enfin, dans le contexte d’une demande de financement, un volet primordial est l’appréhension du risque lié au projet. Pour cela, Atometrics vous apporte de la donnée sur le taux de risque du secteur, le taux de difficultés des entreprises et l’âge moyen des établissements.

Elaborer et valider un business plan

De plus, Atometrics met son expertise à votre service pour vous permettre de constituer votre business plan de manière optimale.

- Nous vous offrons par exemple la possibilité de comparer votre établissement avec des sociétés similaires à la vôtre.

- Vous pourrez obtenir les ratios financiers clés des entreprises dans votre secteur et sur votre localité.

Eléments de conclusion

A travers cet article, nous avons pu comprendre comment réussir une demande de financement

Pour réussir une demande de financement plusieurs éléments vont devoir être prit en compte :

- Les étapes d’octroi d’un prêt

- Ce que comporte un dossier de financement

- Comment atometrics peut vous y aider

Rédigé par Sylvain Gilibert

Sylvain, Co-fondateur d’atometrics, apporte son expertise grâce à ses nombreuses expériences à la fois dans l’accompagnement des entreprises dans leurs démarches de financement et des établissements bancaires dans le traitement des dossiers de financement.